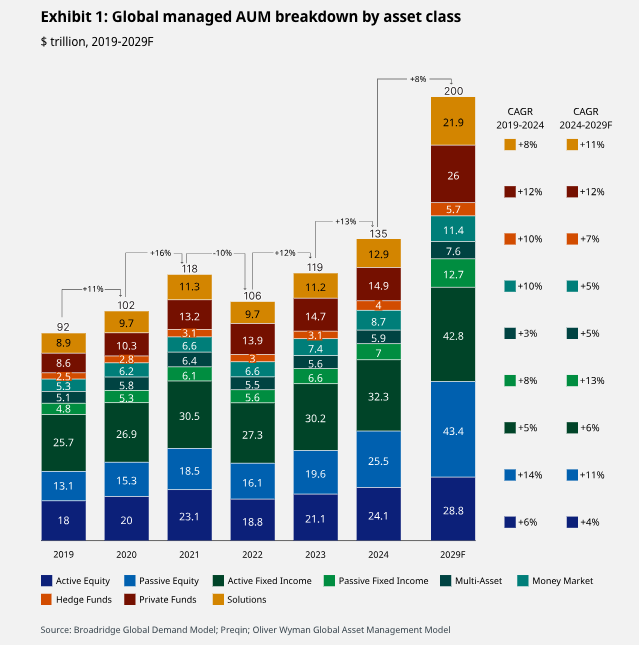

La consolidación de la industria de gestión de activos es imparable. Según estima la última edición del informe elaborado por Morgan Stanley y Oliver Wyman, en los próximos cinco años habrá un 20% menos de gestoras. Además, calcula que el patrimonio a nivel mundial alcanzará máximos históricos hasta los 200 billones de dólares, lo que supone una tasa anual de crecimiento de alrededor del 8% y un acumulado del 48%.

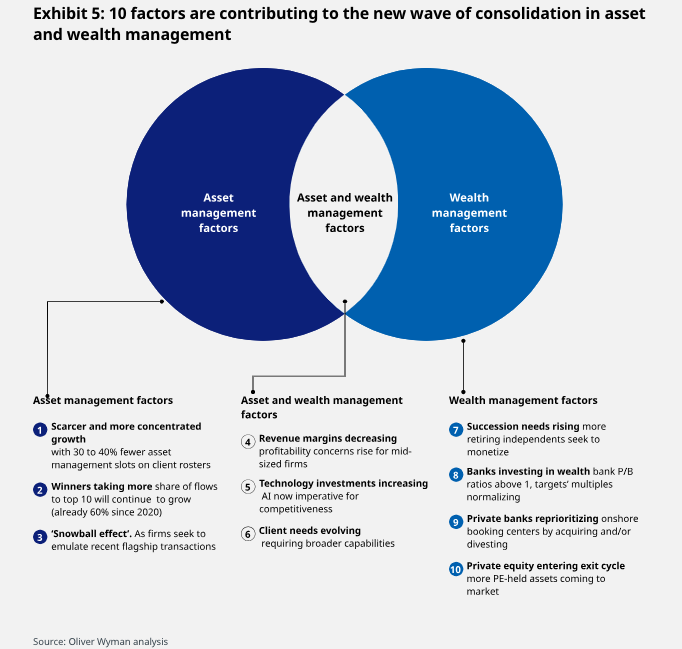

A estas conclusiones se ha llegado tras analizar cómo está evolucionando el negocio de las gestoras y cómo está avanzando el proceso de consolidación de la industria. “A medida que los actores se consolidan, internalizan y se desplazan hacia asociaciones estratégicas, y los clientes de gestión de patrimonios elevan sus expectativas y profesionalizan sus relaciones (por ejemplo, mediante el uso de family offices y multi family offices), las oportunidades de crecimiento se vuelven más escasas y más concentradas. Esperamos que la combinación de estos factores impulse la consolidación, ya que los players medianos se convierten en adquisiciones atractivas para los líderes que buscan más escala y diversificación”, señala el informe.

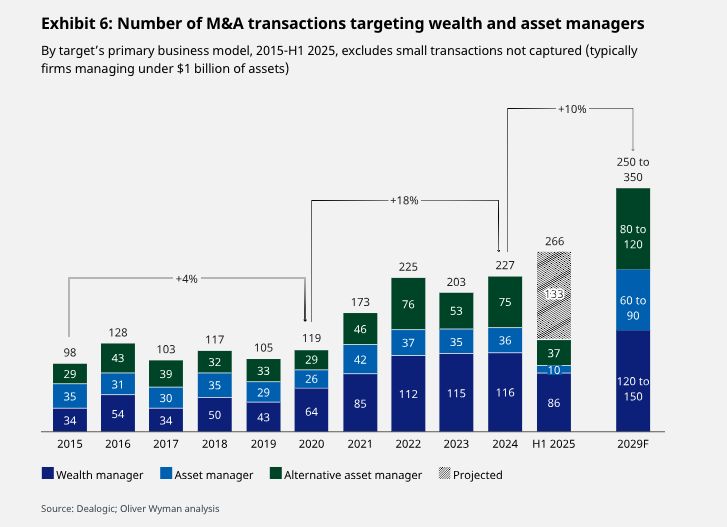

Según el análisis que hace el informe, los efectos ya se están notando: el número de transacciones ha entrado en una nueva normalidad de más de 200 acuerdos significativos por año desde 2022 -el doble de la tasa de la década anterior- tanto en gestión de activos como en gestión de patrimonios. “La industria de gestión de activos ya no está produciendo nuevos gestores de fondos o ETFs: con un promedio de más de 150 en las dos últimas décadas, las adiciones netas anuales de gestores de activos tradicionales han caído a un puñado en los últimos tres años.Incluso los animados mercados privados están mostrando una tendencia similar”, apunta como dato.

Continúa la consolidación

El informe estima que, para 2029 habrá más de 1.500 transacciones significativas en gestión de activos y patrimonios, lo que resultará en hasta un 20% menos de gestoras con al menos 1.000 millones de dólares en activos dentro de los próximos cinco años. “El éxito en esta nueva era de consolidación requerirá que los gestores de activos y de patrimonios consideren las fusiones y adquisiciones como una palanca central de sus estrategias de crecimiento”, concluyen frente a esta tendencia.

A la hora de hablar de operaciones, los gestores de activos de tamaño medio (entre 500.000 millones y 2 billones de dólares) son los más expuestos. Según explica el informe, tienen una rentabilidad menor -con márgenes operativos de alrededor del 26%- que los gestores más grandes (alrededor del 44%) y más pequeños (alrededor del 36%). Su rentabilidad ha caído alrededor de 4 puntos desde 2019, mientras que las empresas más pequeñas y grandes se han mantenido relativamente estables. Además, según sus estimaciones, habrá entre un 30% y un 40% menos de clientes para las gestoras de activos, ya que los clientes se consolidan, internalizan más de lo que externalizan y buscan hacer más con menos.

El fruto de las operaciones de M&A

Aunque históricamente la mayoría de las fusiones en el sector de la gestión de activos han tenido dificultades para lograr mejoras adecuadas en la relación costes/ingresos, el informe argumenta que “una nueva estrategia de fusiones y adquisiciones puede generar valor”. Según su análisis, aproximadamente el 40% de los gestores tradicionales lograron mejorar la relación costes/ingresos tres años después de la operación, con los mayores ahorros de costes en las funciones de apoyo y control. Las empresas que tuvieron éxito lograron un equilibrio entre la reducción drástica de costes y la gestión cuidadosa de la pérdida de clientes tras la operación. Es más, tres años después de la operación, se observa que una cuarta parte de las empresas fusionadas lograron superar significativamente las tasas de crecimiento orgánico del mercado. “Las empresas exitosas se centraron en la complementariedad de los clientes y los productos, en lugar de en generar sinergias de costes”, matiza el documento.

Otro dato relevante del estudio es que la mitad de las firmas de inversión alternativa adquiridas por gestores tradicionales crecieron significativamente más rápido que el mercado al aprovechar (y mejorar) la escala de distribución del gestor tradicional. En este sentido, el informe concluye que es esperable que se genere aún más valor con la inclusión de gestoras alternativas en los fondos de pensiones (en Europa y Estados Unidos).

Tipos de operaciones

Estos argumentos impulsan la consolidación del sector que, según el informe, se está produciendo siguiendo tres tipos de operaciones. En este sentido, señala que las gestoras patrimoniales afiliados a bancos que han participado en operaciones de fusiones y adquisiciones mejoraron su ratio de eficiencia (CIR) en 0,5 puntos entre 2022 y 2024, mientras que otros vieron aumentar su CIR en 2,3 puntos. “Esto es el resultado de una cuidadosa reordenación de las prioridades de los centros de contabilidad nacionales y las posteriores adquisiciones y desinversiones”, indica el informe.

También estiman que más bancos se expandan hacia canales de gestión patrimonial no bancarios (gestores independientes y distribución digital).

Por otro lado, en la consolidación de los gestores patrimoniales independientes (RIAs, IFAs, etc.), el arbitraje múltiple ha impulsado la mayor parte de la creación de valor a lo largo de la historia, seguido de las sinergias de costes; sin embargo, la atención se está desplazando hacia la obtención de sinergias de ingresos impulsadas por la mejora de las herramientas y las inversiones en datos y análisis. El informe identifica que la próxima frontera para los gestores independientes centrados en clientes UHNW (con un patrimonio neto de 30 millones de dólares o más en activos invertibles) es la expansión internacional.

«De cara al futuro, esperamos que la mayor parte de la actividad provenga de acuerdos intersectoriales con compañías de seguros y gestoras que reevalúen si son los propietarios adecuados de sus negocios de gestión y consideren la posibilidad de realizar fusiones y adquisiciones», lanza el informe entre sus principales conclusiones.

Este informe, basado en la amplia experiencia de proyectos de Oliver Wyman y en más de 30 conversaciones con altos ejecutivos de gestores de activos y patrimonios que colectivamente administran más de 55 billones de dólares en activos, profundiza en los impulsores de la consolidación, los diferentes tipos de jugadas y su justificación, el historial de acuerdos y combinaciones pasados, así como nuestra perspectiva para los próximos cinco años y un manual para llevar a cabo transacciones exitosas.