Tras una pausa de nueve meses, la Reserva Federal volvió a recortar tipos en su última reunión, una decisión esperada pero no exenta de implicaciones. Jerome Powell dejó claro que el equilibrio entre inflación y empleo —núcleo de su mandato— ha virado, con un sesgo creciente hacia la preocupación por el deterioro del mercado laboral.

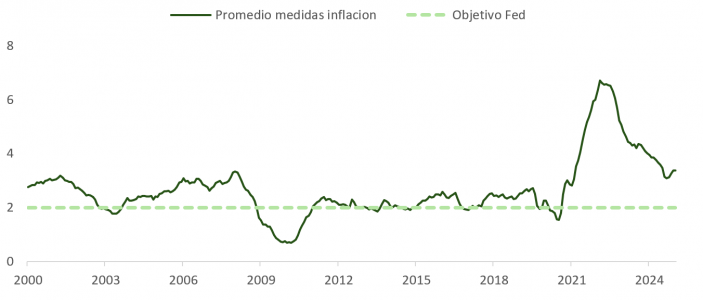

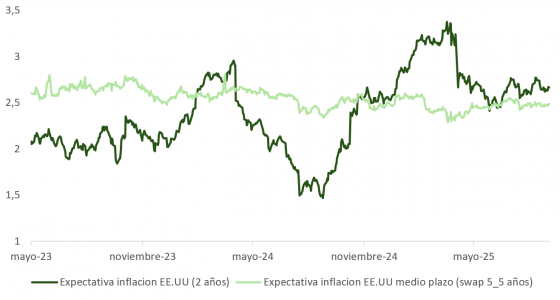

En línea con su mensaje en Jackson Hole, Powell subrayó que los riesgos inflacionarios se han moderado. La incertidumbre generada por la política arancelaria de la administración Trump sigue presente, pero los datos apuntan a una inflación contenida tanto en el corto como en el largo plazo. Métricas como el IPC “recortado” (Fed de Cleveland) o el IPC “persistente” (Fed de Atlanta) han repuntado desde abril, aunque los swaps a dos años indican que el pico ya quedó atrás.

Los swaps 5y5y, por su parte, se mantienen estables y muy cerca del objetivo de largo plazo de la Fed, lo que refuerza la tesis de que la autoridad monetaria se siente cómoda con el nivel de inflación proyectado.

Mercado laboral: tensiones ocultas bajo la superficie

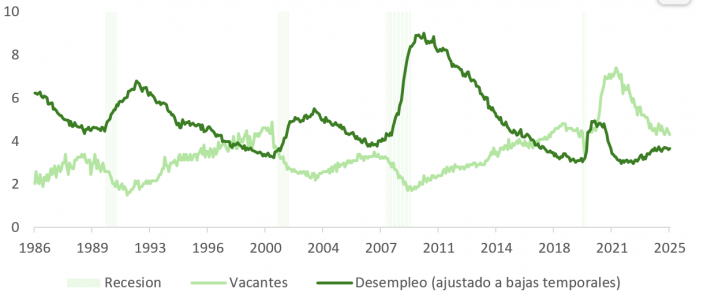

El mercado laboral es ahora el centro de atención. La fuerte caída en la inmigración ha reducido la oferta de trabajadores. Y aunque la demanda también se ha moderado, la tasa de participación sigue disminuyendo, lo que mantiene el desempleo dentro del rango de confort de la Fed… por ahora.

Las previsiones revisadas para 2026 y 2027 anticipan menos desempleo, pero el contexto es frágil. La revisión del BLS situó la creación de empleo entre marzo 2024 y marzo 2025 en 900.000 trabajadores menos de los contabilizados originalmente. La media de nuevos puestos creados cayó a apenas 29.000 mensuales en los últimos tres meses, muy por debajo de los entre 70.000 y 100.000 necesarios para mantener el equilibrio. Esto mantiene alerta a la Fed, con altas probabilidades de nuevos recortes de 25 puntos básicos en octubre (87%) y en diciembre (92%), según el mercado de futuros y el dot plot. Aun así, solo la mitad de los miembros del FOMC respalda esa doble reducción.

Powell fue claro: “La demanda de mano de obra se ha debilitado y el ritmo reciente de creación de empleo parece estar por debajo de la tasa de equilibrio necesaria para mantener constante la tasa de desempleo”.

Política monetaria: camino hacia la neutralidad

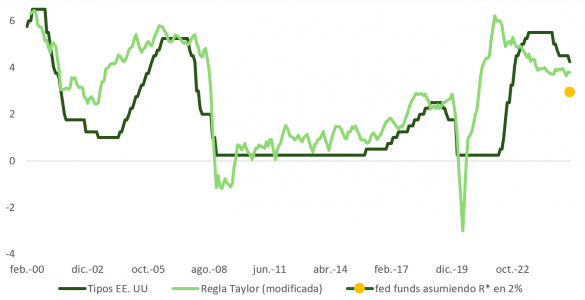

Powell insistió en que no existe un plan predefinido: cada decisión se tomará reunión a reunión. Sin embargo, el nuevo equilibrio —menos presión inflacionaria y mayor debilidad en el empleo— sugiere que los tipos deben moverse hacia niveles neutrales.

La Regla de Taylor confirma que los Fed Funds aún se encuentran en terreno restrictivo. Las proyecciones implícitas en las curvas de futuros y swaps parecen razonables, aunque el margen de error sigue elevado por la incertidumbre macro. Powell fue tajante: “No hay un camino libre de riesgo”.

Tensiones políticas y señales mixtas

Durante la rueda de prensa, surgieron dudas sobre la aparente disonancia entre las proyecciones económicas —más inflación y menos paro— y el ritmo moderado del ajuste monetario. Algunos interpretan esto como una señal de presión política, especialmente por parte del presidente Trump.

El contraste entre los defensores de un ajuste moderado (Waller y Bowman, con 0,25%) y los más agresivos (Miran, proponiendo 0,5%) podría leerse como una afirmación de independencia frente a las presiones externas. La Fed parece decidida a marcar distancia con cualquier narrativa partidista.

Implicaciones de mercado: duración, dólar y posicionamiento

Con la curva descontando hasta cinco recortes adicionales de aquí a diciembre de 2026, el riesgo recae ahora sobre quienes mantienen posiciones cortas en dólar y largas en duración.

El plan fiscal OBBA, que equilibra estímulos con recortes de gasto, es favorable al crecimiento en 2026. La política monetaria se flexibiliza mientras las empresas siguen reportando crecimiento en los beneficios por acción, una combinación inusual en este punto del ciclo.

La normalización del mercado laboral tras las distorsiones pospandemia refuerza la tesis de que no habrá una recesión inducida por la demanda. El modelo de PIB de la Fed de Atlanta para el trimestre actual anticipa, de hecho, una aceleración del crecimiento.

Valoración del dólar y flujos hacia activos estadounidenses

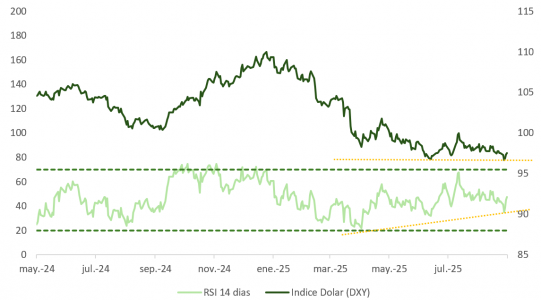

El dólar sigue sobrevalorado según la paridad de poder adquisitivo, pero su reciente caída frente al euro ha sido abrupta. Los indicadores de posicionamiento y sentimiento sugieren espacio para una consolidación de las ganancias de la divisa europea.

Los datos de confianza empresarial en Europa, como el ZEW o el Sentix, se han deteriorado en septiembre. Esto incrementa la probabilidad de sorpresas macroeconómicas positivas en Estados Unidos, lo que podría atraer flujos hacia activos denominados en dólares.

Desde el punto de vista técnico, la divergencia positiva entre el precio y el RSI (Relative Strength Index) refuerza esta visión de soporte al dólar en el corto plazo.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera