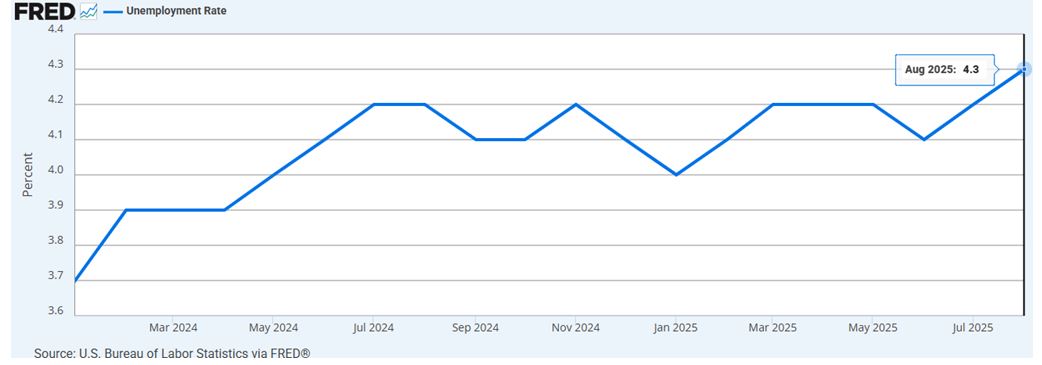

El mercado laboral estadounidense muestra señales claras de debilitamiento. En agosto de 2025, la economía apenas generó 22.000 empleos no agrícolas, muy por debajo de los 75.000 previstos, lo que llevó a que la tasa de desempleo subiera a 4,3%, el nivel más alto desde 2021. A esto se suma la mayor revisión histórica de empleo en décadas, con 911.000 puestos eliminados de las estadísticas entre 2024 y 2025.

Este enfriamiento del mercado laboral refuerza las expectativas de que la Reserva Federal (Fed) acelere el ciclo de recortes de tasas de interés, con la posibilidad de ajustes adicionales en los próximos meses.

Para los gestores de activos, este entorno combina riesgos y oportunidades. Por un lado, los activos tradicionales —renta variable y renta fija— pueden enfrentar retornos más limitados y una mayor volatilidad. Por otro, la securitización de activos se posiciona como una herramienta clave para diversificar carteras, mejorar la liquidez y potenciar la distribución de los portafolios de inversión en las plataformas de banca privada internacional.

Cuando el desempleo aumenta y la Fed se ve forzada a bajar tasas para contener riesgos de recesión, los retornos de acciones y bonos tienden a concentrar más riesgos sistémicos. En este contexto, acceder a clases de activos menos correlacionadas se convierte en una prioridad estratégica.

La securitización permite reempaquetar activos líquidos, ilíquidos, listados y alternativos en vehículos de inversión y distribuirlos en múltiples plataformas de banca privada internacional. Con ello, los gestores exponen las carteras a flujos de caja distintos a los tradicionales, reduciendo la dependencia del desempeño macroeconómico inmediato.

Un reto recurrente en momentos de mayor incertidumbre es la necesidad de liquidez sin sacrificar diversificación. A través de estructuras como los vehículos de propósito especial (SPV), desarrollados por FlexFunds, los gestores pueden transformar activos poco líquidos en instrumentos fácilmente transferibles y euroclearables, optimizando la eficiencia operativa y fiscal.

Este beneficio no es menor: en un contexto en el que los inversores exigen soluciones ágiles y transparentes, la securitización dota a la estrategia de inversión de escalabilidad potencia su distribución y facilita el levantamiento de capital en los mercados internacionales.

Históricamente, los recortes de tasas han elevado el precio de los bonos en circulación, beneficiando a quienes ya tenían duración en cartera. Sin embargo, para nuevos flujos de inversión, el entorno de tipos bajos implica rendimientos más limitados y spreads reducidos.

Ante este desafío, la securitización de activos alternativos se convierte en una vía eficaz para capturar diferenciales atractivos sin aumentar de forma desproporcionada la exposición a la volatilidad de mercado. Los gestores pueden ofrecer vehículos respaldados por activos generadores de flujo estable, que complementen y refuercen la estructura de retornos en un portafolio multiactivo.

Ventaja competitiva de la securitización para gestores de activos

El aumento del desempleo y la expectativa de recortes de tasas en EE. UU. marcan un punto de inflexión en la estrategia de asignación de activos. En este nuevo escenario, la securitización se consolida como un mecanismo que aporta ventajas competitivas:

- Convierte estrategias de inversión en un vehículo de fácil acceso y alcance internacional.

- Amplia la base de cliente de manera ágil y eficiente.

- Permite diversificar portafolios más allá de la renta variable y la renta fija.

- El proceso de creación y emisión es rápido y costo-eficiente.

- Facilita liquidez a activos tradicionalmente ilíquidos (como inmuebles).

- Facilita la capacidad para levantar capitales.

- Dota a la estrategia inversora de escalabilidad.

- Diversifica las fuentes de financiación.

- Tienen bajos costes operativos.

- Puede emitirse sobre carteras de activos de reducido tamaño.

Para los gestores de activos, la clave estará en integrar estos vehículos en la arquitectura de sus portafolios, no como sustitutos, sino como complementos estratégicos que fortalezcan la propuesta de valor frente a clientes cada vez más exigentes en un entorno de incertidumbre macroeconómica.

Con FlexFunds, es posible diseñar y emitir vehículos de inversión eficientes, flexibles y adaptados a las necesidades de cada cliente. Nuestras soluciones están orientadas a gestores que buscan escalar sus estrategias en los mercados de capital internacionales y ampliar su base de inversores.

Para más información, puede contactar a nuestros especialistas a través de info@flexfunds.com.