La conclusión principal de la intervención de Jerome Powell en el simposio anual de Jackson Hole fue que, de aquí a finales de año, el protagonismo pasará de los datos de inflación a los del empleo. Tras más de dos años de endurecimiento monetario para contener los precios, el foco se pone ahora en evaluar hasta qué punto la desaceleración del mercado laboral puede condicionar los próximos movimientos de tipos.

Mercado laboral: señales de desaceleración

La publicación de las peticiones de subsidio de desempleo atrajo la atención de los inversores la semana pasada. Sin embargo, las cifras de vacantes y bajas voluntarias de JOLTS, los subíndices de empleo de la encuesta ISM de manufacturas y servicios y, sobre todo, la evolución del empleo no agrícola, concentraron los focos el 1 de septiembre.

Las peticiones de paro se mantuvieron estables, mientras que el subíndice de empleo del sondeo del sector industrial tampoco mostró variaciones significativas respecto a julio.

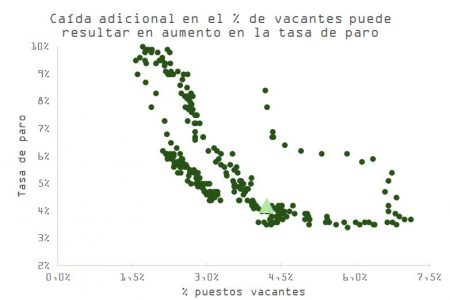

El informe JOLTS generó mayor preocupación al proporcionar más argumentos a favor de la tesis del debilitamiento de la demanda laboral. La oferta de empleo cayó más de lo previsto, hasta los 7,18 millones, su nivel más bajo desde septiembre, mientras que las bajas y los despidos también superaron las expectativas. El porcentaje de vacantes cayó 0,1 puntos hasta el 4,3%, situándose claramente en zona de vigilancia y reforzando las justificaciones para que Christopher Waller -quien podría convertirse en el sucesor de Jerome Powell- respalde la rebaja del 0,25% la próxima semana. El mercado ya asigna a este escenario una probabilidad del 97%.

Las recientes estadísticas del mercado laboral dejan poco margen para el debate, ya que apuntan cada vez con mayor claridad a una disminución de la demanda. De hecho, el resultado de la revisión preliminar de los datos por parte del BLS podría dejar patente que, entre mayo y julio, se destruyó empleo en Estados Unidos.

Con todo, la clave para evaluar la eficacia de los seis recortes de tipos que descuenta la curva hasta diciembre del próximo año está en ponderar en qué medida la reducción de la oferta permitirá mantener estable la tasa de paro. En tal caso, respondería más a un proceso de normalización tras las insostenibles tendencias pospandemia de 2022 y 2023 que a un deterioro abrupto del mercado laboral.

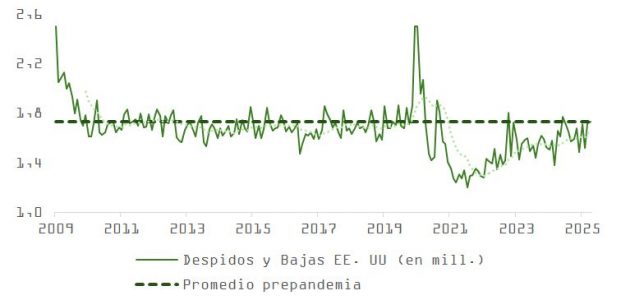

A pesar del repunte, el índice de bajas y despidos de JOLTS se mantiene por debajo de los niveles previos a la pandemia y en línea con la media de los últimos 15 años. Nada que llame demasiado la atención.

Factores estructurales y riesgos

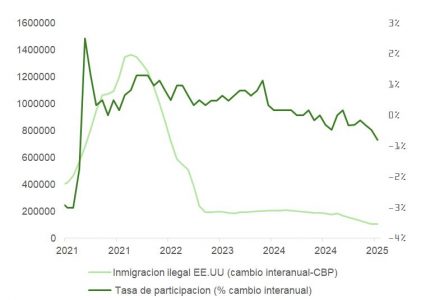

Los aspectos demográficos, la inmigración y la tasa de participación determinan la masa laboral y, por lo tanto, el crecimiento mensual de las nóminas necesario para evitar un aumento sostenido de la tasa de paro. En este sentido, la economía estadounidense puede mantener la tasa de desempleo estable en torno al 4,2% (dentro del rango de confianza del 4,5% al 3,5% de la Reserva Federal) con la creación de unos 100.000 empleos mensuales, una cifra claramente inferior a la media mensual de los dos últimos años (147.000).

A medida que la disminución de la inmigración limite el crecimiento de la masa laboral, ese “punto de equilibrio” también se ajustará a la baja y podría situarse en torno a 70.000 empleos al mes en el cuarto trimestre. La menor inmigración reduce la tasa de participación, que viene descendiendo de forma continuada desde abril, y compensa así el menor ritmo de contrataciones. La sensación será de menor actividad laboral, pero la tasa de desempleo se mantendrá estable.

De cara a fin de año, no parece probable un descalabro en el mercado laboral.

- Las solicitudes de paro están estables, y los despidos y bajas se mantienen por debajo o en línea de los niveles que eran habituales prepandemia.

- Los beneficios empresariales siguen creciendo y apuntan a un 10 % en los próximos 12 meses para el S&P 500; históricamente, las empresas tienden a mantener a sus empleados incluso durante breves periodos de debilidad de negocio.

- El balance de las familias se mantiene en buena forma: la morosidad en consumidores se está estabilizando tras un aumento moderado del 2,7%, y el endeudamiento como porcentaje de la renta disponible se sitúa un 14% por debajo de su media de 30 años. Las expectativas de inflación siguen bien ancladas y facilitan los recortes de tipos, que estimularán la demanda de crédito, impulsando la transición del ahorro al endeudamiento.

Estaremos atentos a las cifras del viernes. Los economistas anticipan que en agosto se crearon 75.000 empleos, mientras que los inversores encuestados por Bloomberg esperan una cifra algo superior (84.000). Un resultado significativamente mejor -en el rango de 150.000 a 180.000- sorprendería a la Reserva Federal y podría llevarla a postergar el recorte de 0,25 puntos previsto.

Conclusión: una Fed entre dos mundos

La narrativa ha cambiado: la inflación ya no es la única variable en juego. El deterioro del mercado laboral coloca a la Fed ante un dilema complejo: actuar demasiado pronto podría comprometer la credibilidad, pero esperar demasiado pondría en riesgo el ciclo económico. Para los inversores, la clave será seguir de cerca los datos de empleo y salarios, hoy más que nunca, como guía para anticipar la dirección de la política monetaria. El dictamen del Tribunal Supremo sobre la apelación del gobierno Trump en el caso de los aranceles, y su posible impacto en la TIR, constituye además un riesgo oculto a considerar.

En definitiva, la Reserva Federal entra en una nueva fase: menos obsesión con los precios y más vigilancia sobre el empleo, con la vista puesta en evitar que un ajuste tardío convierta la desaceleración en recesión.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera