AIS Financial Group continúa su trayectoria de crecimiento sostenido. Durante 2024, la compañía alcanzó un hito significativo al distribuir más de 4.000 millones de dólares en productos estructurados, con presencia en 30 países. Con Latinoamérica como su principal mercado, AIS sigue expandiendo sus operaciones hacia regiones clave como Suiza, Oriente Medio, Israel y Sudáfrica.

La firma cuenta con una amplia y diversa base de clientes que incluye desde pequeños asesores independientes y single family offices, hasta multi-family offices, bancos locales y, más recientemente, clientes institucionales como fondos de pensiones. No obstante, el asesor independiente sigue siendo el núcleo de su negocio y la razón de ser de la compañía.

Productos estructurados: el corazón de AIS Financial Group

Las notas estructuradas constituyen el core business de AIS. Se trata de soluciones financieras cada vez más adoptadas en las carteras de banca privada y gestores patrimoniales, por su capacidad de combinar flexibilidad, personalización y eficiencia.

¿Qué es una nota estructurada?

Una nota estructurada es, en esencia, la unión de dos o más instrumentos financieros que se integran en una única estructura. Este producto combina, en un solo paquete indivisible, un activo vinculado a tipos de interés y uno o varios derivados financieros (como calls y puts). Estas notas son emitidas por bancos de primer nivel –entre ellos Citi, BNP Paribas o Santander– y AIS mantiene líneas abiertas con más de 35 emisores a nivel mundial.

Gracias a su diseño, una nota estructurada permite ejecutar de forma sencilla y eficiente cualquier visión de mercado, optimizando rendimientos y minimizando riesgos mediante el uso estratégico de derivados financieros.

Ventajas para la cartera de inversión

Personalización: adaptables al perfil de cada inversor (conservador, moderado o agresivo), permitiendo diseñar productos alineados con su visión de mercado.

Flexibilidad y eficiencia: brindan acceso a combinaciones de derivados y activos subyacentes difíciles o costosos de replicar individualmente. Por ejemplo, es posible invertir en cestas de acciones con barreras de protección y cupones condicionales.

Rentabilidad: en entornos de tipos bajos, ofrecen rendimientos más atractivos que los productos tradicionales como depósitos a plazo o bonos simples.

Protección de capital: algunos productos garantizan protección parcial o total del capital si se mantienen hasta vencimiento, lo que los convierte en una alternativa atractiva para quienes buscan exposición a mercados con control de riesgo.

Ejemplos de diferentes tipos notas estructuradas

1 – Capital garantizado

Los productos de capital protegido son ideales para inversores adversos al riesgo. Garantizan al vencimiento una cantidad mínima —habitualmente el 100 % del capital invertido— incluso si el rendimiento del subyacente es negativo. Si el subyacente obtiene un rendimiento positivo, el inversor participa de esa subida, e incluso puede beneficiarse de una mayor participación, aunque en ocasiones existe un tope máximo que limita el retorno. Este tipo de producto suele requerir vencimientos a largo plazo.

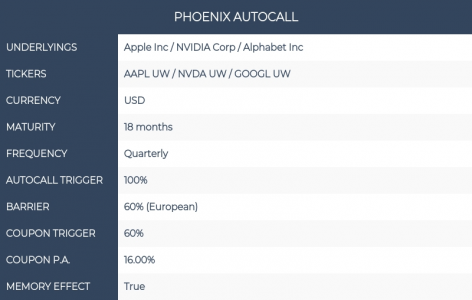

2 – Phoenix Autocall con cupones condicionales

El Phoenix Autocall es uno de los productos estructurados más utilizados. Combina una barrera de protección de capital que limita el riesgo con un cupón condicional, pagadero solo si todos los subyacentes se mantienen por encima de la “barrera de cupón”. Además, cuenta con la función de autocall: si todos los subyacentes superan el nivel inicial en una de las fechas de observación —mensuales, trimestrales o semestrales—, el producto se cancela anticipadamente y el inversor recibe el capital invertido junto con el cupón correspondiente.

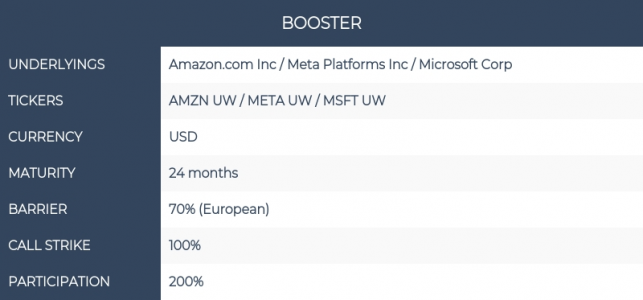

3 – Productos de participación

Estos productos también colocan el capital en riesgo con una barrera de protección similar a la del Phoenix Autocall, pero con el atractivo de poder superar el crecimiento del subyacente gracias a un determinado nivel de participación. Al vencimiento se observa el desempeño de los subyacentes y se toma el de peor rendimiento (Worst of).

Si este se encuentra por encima de un umbral (por ejemplo, el 70 %), la nota paga el 100 % del capital más la performance positiva, multiplicada por el nivel de participación (por ejemplo, 200 %) sin límite. Si el Worst of está por debajo del umbral, se paga el porcentaje correspondiente al nivel alcanzado.

Estos ejemplos muestran la diversidad y el potencial de los productos estructurados, que cada vez ganan mayor presencia en las carteras de bancas privadas y gestores patrimoniales, al ofrecer más posibilidades de rentabilidad junto con un control de riesgo más flexible y adaptado a los objetivos de cada inversor.

Tribuna de Erik Schachter, director de Inversiones (CIO) de AIS Financial Group