A medida que avanzamos en el medio de un ajuste fiscal en Estados Unidos, los inversores enfrentan un entorno macroeconómico cambiante, marcado por recortes del gasto, aranceles y presiones recesivas. En mi última perspectiva trimestral analizo en qué punto del ciclo nos encontramos, qué pueden estar subestimando los mercados y dónde detecto tanto riesgos como oportunidades.

El ajuste fiscal está aquí: EE. UU. está imponiendo recortes del gasto y aranceles que podrían reducir el déficit en un 3 % del PIB (aproximadamente 1 billón USD), generando presiones recesivas.

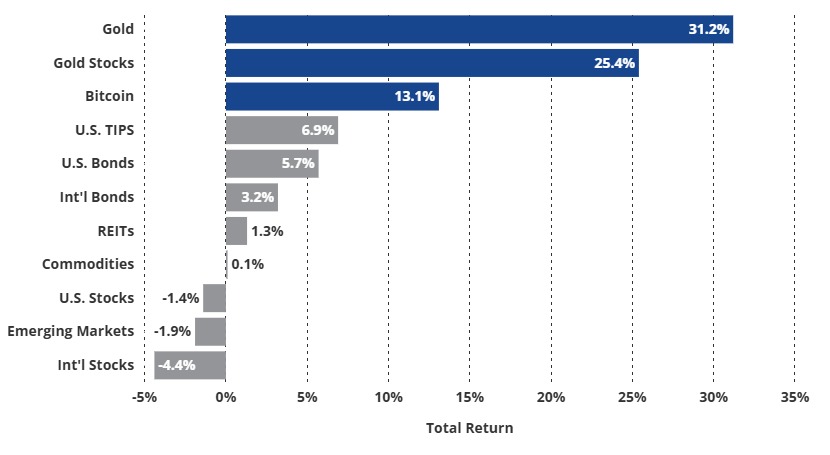

Oro y bitcoin siguen en mercados alcistas: continúan beneficiándose de la desdolarización, estimulada por la incertidumbre defensiva en Europa y la imprevisibilidad arancelaria.

Las valoraciones tecnológicas se han reajustado: los semiconductores y las acciones de crecimiento resultan más atractivos tras una revaloración significativa desde el verano pasado. Nvidia cotiza ahora en torno a 20 veces los beneficios futuros.

Las acciones indias e internacionales están ganando impulso: con la desaceleración de la economía estadounidense, los estímulos globales se intensifican en otras regiones, y la India sigue siendo una idea de inversión de alta convicción.

Un punto de inflexión fiscal: cómo recortamos 1 billón de dólares

Nos encontramos en lo que denomino un ajuste fiscal. Tras años de estímulo y gasto deficitario, EE. UU. pasa de una economía de “dos pies en el acelerador” a una política fiscal más austera. El año pasado, el déficit fue del 6,4 % del PIB. Mi escenario base es una reducción de ese déficit en 3 % del PIB (alrededor de 1 billón USD), mediante una combinación de recortes del gasto, subidas de impuestos y aranceles.

Estimaciones que sustentan este ajuste:

Pérdida de 2 millones de empleos (400.000 empleados federales, 1,6 M contratistas): 125.000 M USD.

Ahorro en desperdicio, fraude y abusos: 100.000 M USD.

Aumento de ingresos por aranceles: 250.000 M USD (estimación conservadora frente a los 600.000 – 800.000 M USD).

Reversiones de políticas: fin de la Ley de Reducción de la Inflación (65.000 M USD), reversión de la expansión de Medicaid (200.000 M USD), recorte del 10 % en gasto del Pentágono (80.000 M USD) y modesto aumento impositivo a empresas (55.000 M USD).

Las implicaciones son recesionistas, con un posible aumento del desempleo hasta el 4,5-5 % y presión sobre los beneficios empresariales. Empezaremos a ver esto reflejado en las previsiones que se publiquen en la temporada de resultados del segundo trimestre, y este menor crecimiento reducirá la inflación. Esto da margen a la Fed para recortar los tipos, y mi previsión es que se produzcan recortes de hasta 200 puntos básicos en 2025.

Oro y Bitcoin: mercados alcistas a largo plazo, precaución a corto plazo

Tanto el oro como el bitcoin siguen comportándose bien en este entorno. El oro ha superado los 3.000 dólares y ha sido el activo principal con mejor rendimiento durante el último año. El bitcoin se mantiene en torno a los 80.000 dólares, a pesar de un retroceso del 10-15 % en lo que va de año.

El oro y el bitcoin brillan como los activos con mejor rendimiento

Rendimiento anual de diversas clases de activos

(Source: VanEck, FactSet. Data as of April 7, 2025)

El oro sigue beneficiándose de la desdolarización. La acumulación de reservas por parte de los bancos centrales, la incertidumbre en materia de defensa en Europa y la volatilidad de la política arancelaria están impulsando la demanda de una alternativa al dólar estadounidense. Dicho esto, yo no añadiría demasiado oro a estos niveles. Se encuentra por encima de su media móvil de 200 días, por lo que, aunque sigo siendo optimista a largo plazo, no me sorprendería ver una pequeña corrección.

En mi opinión, el bitcoin también sigue siendo una inversión de gran convicción, a pesar de su mayor correlación con el Nasdaq en la era pos-COVID. Eso hace que la diversificación sea más complicada, aunque no inválida. Lo que llama la atención es que el bitcoin ahora supera al Nasdaq en casi todos los periodos, a pesar de la reciente volatilidad.

Los semiconductores tienen una valoración atractiva tras un duro reajuste

El verano pasado, advertimos que las acciones de crecimiento, especialmente en el sector tecnológico, estaban extremadamente sobrevaloradas, y recomendé reducir la exposición. Esa opinión se ha confirmado. Desde entonces, el crecimiento ha tenido un rendimiento inferior al esperado y el mercado ha comenzado a normalizarse.

El PER futuro de Nvidia ha caído hasta situarse en torno a 20 veces, y tras una corrección de aproximadamente el 30 %, ahora parece mucho más razonable en relación con su trayectoria de beneficios.

India: una historia de crecimiento estructural con un impulso más fuerte

El testigo del crecimiento mundial está pasando de mano en mano. Mientras Estados Unidos endurece su política, Europa está añadiendo estímulos fiscales y China también está aplicando medidas de estímulo. Creo que la India sigue siendo la historia de crecimiento macroeconómico más atractiva a largo plazo. Tras la corrección del mercado a finales de 2024, creo que es un buen momento para aumentar la exposición.

India ha superado recientemente al S&P 500 y, aunque las valoraciones son altas, la relación precio/beneficio sigue siendo atractiva. La economía india no depende de las exportaciones estadounidenses y, de hecho, importa más de lo que exporta. Su trayectoria de crecimiento se ve impulsada por una clase media en auge, una sólida cultura bursátil y su función como base tecnológica y de servicios para las empresas globales.

Puntos clave

Ajuste fiscal y riesgo de recesión: mantenga la diversificación mientras los mercados se ajustan a un recorte del gasto de 1 billón de dólares. Evite las apuestas concentradas en acciones estadounidenses y prepárese para una volatilidad continuada.

Optimismo cauteloso con el oro y el bitcoin: mantenga posiciones a largo plazo en oro y bitcoin. Ambos siguen siendo coberturas clave en medio de la inestabilidad fiscal y los cambios en la dinámica monetaria mundial.

Normalización de las valoraciones de los semiconductores: vuelva a invertir de forma selectiva en acciones de crecimiento y semiconductores a medida que se reajustan los precios. Considere la energía y las infraestructuras como beneficiarios de la segunda fase de la IA.

India resulta atractiva tras la corrección: aumente la exposición a la India como asignación básica a largo plazo. El crecimiento del país está impulsado por factores internos y está menos vinculado a los ciclos económicos de EE. UU.

Para recibir más información sobre las perspectivas de inversión, regístrese en nuestro centro de suscripción.

Tribuna de Jan van Eck, chief executive officer de VanEck

Este contenido está destinado únicamente para fines educativos. Tenga en cuenta que la disponibilidad de los productos mencionados puede variar según el país, y se recomienda verificar con su bolsa de valores local.

Please note that VanEck may offer investment products that invest in the asset class(es) or industries included in this blog.

This is not an offer to buy or sell, or a recommendation to buy or sell any of the securities, financial instruments or digital assets mentioned herein. The information presented does not involve the rendering of personalized investment, financial, legal, tax advice, or any call to action. Certain statements contained herein may constitute projections, forecasts and other forward-looking statements, which do not reflect actual results, are for illustrative purposes only, are valid as of the date of this communication, and are subject to change without notice. Actual future performance of any assets or industries mentioned are unknown. Information provided by third party sources are believed to be reliable and have not been independently verified for accuracy or completeness and cannot be guaranteed. VanEck does not guarantee the accuracy of third party data. The information herein represents the opinion of the author(s), but not necessarily those of VanEck or its other employees.

NYSE Arca Gold Miners Index is intended to track the overall performance of companies involved in the gold mining industry. S&P 500 Index is widely regarded as the best single gauge of large-cap U.S. equities. The index is a float-adjusted, market-cap-weighted index of 500 leading U.S. companies from across all market sectors including information technology, telecommunications services, utilities, energy, materials, industrials, real estate, financials, health care, consumer discretionary and consumer staples. FTSE NAREIT All Equity REITs Index is a free-float adjusted, market capitalization-weighted index of U.S. Equity REITs. Constituents of the Index include all tax-qualified REITs with more than 50 percent of total assets in qualifying real estate assets other than mortgages secured by real property. MSCI Emerging Markets Index tracks large and mid cap representation across emerging markets countries. The MSCI Emerging Markets Investable Market Index (IMI) captures large, mid and small cap representation across Emerging Markets countries. The index covers approximately 99% of the free float-adjusted market capitalization in each country. MSCI AC World ex USA Index covers a large portion of the global equity opportunity set outside of the United States. It includes large and mid-cap stocks from 22 developed market countries and 24 emerging market countries. Bloomberg U.S. TIPS (1-3 Year) Index measures the performance of the U.S. treasury inflation-linked bond market of obligations with maturities of 1-3 years. Bloomberg Barclays U.S. Aggregate Bond TR Index is a broad-based benchmark that measures the investment grade, U.S. dollar-denominated, fixed-rate taxable bond market. Bloomberg Global Aggregate ex USD Index measures the performance of global investment grade fixed-rate debt markets that excludes U.S. dollar-denominated securities. Bloomberg U.S. Aggregate Bond Index is a broad-based benchmark that measures the investment grade, U.S. dollar-denominated, fixed-rate taxable bond market. Bloomberg Commodity Index is a broadly diversified index that tracks the commodity markets through commodity futures contracts and is made up of exchange-traded futures on physical commodities, which are weighted to account for economic significance and market liquidity.

Investments in small and mid-cap stocks may be more volatile than those of larger ones, and they are also often less liquid than those of larger companies because there is a limited market for small and mid-cap securities.

Emerging Market securities are subject to greater risks than U.S. domestic investments. These additional risks may include exchange rate fluctuations and exchange controls; less publicly available information; more volatile or less liquid securities markets; and the possibility of arbitrary action by foreign governments, or political, economic or social instability.

Global resource investments are subject to risks associated with real estate, precious metals, natural resources and commodities and events related to these industries,foreign investments, illiquidity, credit, interest rate fluctuations, inflation, leverage, and non-diversification.

Gold investments are subject to the risks associated with concentrating its assets in the gold industry, which can be significantly affected by international economic, monetary and political developments. Investments in gold may decline in value due to developments specific to the gold industry. Foreign gold security investments involve risks related to adverse political and economic developments unique to a country or a region, currency fluctuations or controls, and the possibility of arbitrary action by foreign governments, or political, economic or social instability. Gold investments are subject to risks associated with investments in U.S. and non-U.S. issuers, commodities and commodity-linked derivatives, commodities and commodity-linked derivatives tax, gold-mining industry, derivatives, emerging market securities, foreign currency transactions, foreign securities, other investment companies, management, market, non-diversification, operational, regulatory, small- and medium-capitalization companies and subsidiary risks.

Investments in digital assets and Web3 companies are highly speculative and involve a high degree of risk. These risks include, but are not limited to: the technology is new and many of its uses may be untested; intense competition; slow adoption rates and the potential for product obsolescence; volatility and limited liquidity, including but not limited to, inability to liquidate aposition; loss or destruction of key(s) to access accounts or the blockchain; reliance on digital wallets; reliance on unregulated markets and exchanges; reliance on the internet; cybersecurity risks; and the lack of regulation and the potential for new laws and regulation that may be difficult to predict. Moreover, the extent to which Web3 companies or digital assets utilize blockchain technology may vary, and it is possible that even widespread adoption of blockchain technology may not result in a material increase in the value of such companies or digital assets.

Digital asset prices are highly volatile, and the value of digital assets, and the companies that invest in them, can rise or fall dramatically and quickly. If their value goes down, there’s no guarantee that it will rise again. As a result, there is a significant risk of loss of your entire principal investment.

Digital assets are not generally backed or supported by any government or central bank and are not covered by FDIC or SIPC insurance. Accounts at digital asset custodians and exchanges are not protected by SPIC and are not FDIC insured. Furthermore, markets and exchanges for digital assets are not regulated with the same controls or customer protections available in traditional equity, option, futures, or foreign exchange investing.

Digital assets include, but are not limited to, cryptocurrencies, tokens, NFTs, assets stored or created using blockchain technology, and other Web3 products.

Web3 Companies include but are not limited to, companies that involve the development, innovation, and/or utilization of blockchain, digital assets, or crypto technologies.

All investing is subject to risk, including the possible loss of the money you invest. As with any investment strategy, there is no guarantee that investment objectives will be met and investors may lose money. Diversification does not ensure a profit or protect against a loss in a declining market. Past performance is no guarantee of future results.

© 2024 Van Eck Associates Corporation.