La adquisición de TSB por parte del Santander al Banco de Sabadell refleja una tendencia generalizada entre los bancos de la UE de reforzar los mercados principales mediante adquisiciones, mientras que para el Sabadell representa un enfoque renovado en su mercado nacional.

Para el Santander, la operación confirma la relevancia del Reino Unido como mercado principal

La operación reforzará la posición de mercado del Santander (AA-/Estable) en el altamente rentable pero competitivo mercado británico. El crecimiento orgánico y la rentabilidad de Santander UK han sido más moderados en comparación con otros mercados principales del grupo. La adquisición es pequeña en relación con el tamaño del grupo, pero importante para Santander UK, ya que aumentará en un 20% el tamaño de su balance, hasta un total de activos proforma de 300.000 millones de libras esterlinas.

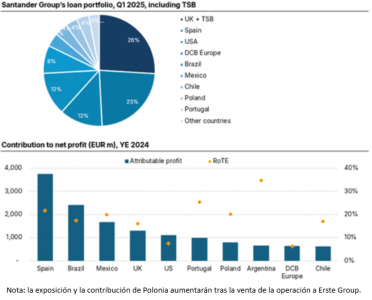

Además, la adquisición aumentará la cuota del Reino Unido en la cartera global de préstamos del Santander hasta alrededor del 25%, superando a España (23% a 1T 2025). También permite al grupo reducir su exposición a las operaciones más volátiles de los mercados emergentes, ya que los mercados maduros representarán ahora más de la mitad de los beneficios netos del grupo.

Nota: la exposición y la contribución de Polonia aumentarán tras la venta de la operación a Erste Group.

Fuente: Informes financieros de los bancos. Alcance de las calificaciones.

Fuerte potencial de mejora para el negocio del Santander en Reino Unido

La operación está en línea con la estrategia del Santander de reforzar su diversificación geográfica en los principales mercados rentables. Con su demostrada experiencia, Santander aspira a elevar su rentabilidad sobre recursos propios en su actividad en Reino Unido en 2028 hasta el 16% desde el 10%-12%. Santander espera obtener al menos 400 millones de libras esterlinas, equivalentes al 13% de su base de costes combinada. TSB ha ido mejorando su eficiencia (72% de costes sobre ingresos en el primer trimestre del 2025), pero sigue siendo inferior al 54% de Santander UK.

La ratio CET1 del grupo Santander no se verá afectado materialmente por la adquisición (12,9% en el 1T 2025), manteniéndose en el rango superior de la previsión del 12-13% para este año. La adquisición también confirma la estrategia de optimización del grupo de reinvertir el exceso de capital en la expansión de negocios que generen rentabilidad por encima del coste de capital.

Si bien la adquisición tendrá un impacto negativo de 50 pb en el capital CET1 al cierre, este será absorbido por el impacto positivo de más de 100 pb por la venta del 49% de Erste Group en Polonia, que concluirá a finales de este año. Una plusvalía sobre el capital podría proceder de un aumento de la generación orgánica de capital por el mayor rendimiento del negocio británico, con un rendimiento previsto del 20% sobre el capital invertido.

Sabadell se convierte en un “pure player” español al poner fin a la diversificación geográfica

En cambio, la venta de TBS por parte del Sabadell reducirá su negocio a un enfoque exclusivamente nacional. El momento de salir del mercado británico es cuestionable, ya que TSB había estabilizado recientemente su rendimiento, generando unos resultados de 253 millones de euros en 2024 (frente a los 195 millones de euros de 2023), lo que representa el 14% de los beneficios del grupo Sabadell. Al eliminar sus operaciones en el extranjero, el Sabadell se verá presionado para acelerar su crecimiento en España en los próximos años.

La fortaleza de la franquicia nacional es fundamental para el perfil crediticio de Sabadell. El sector bancario español está evolucionando positivamente, superando el crecimiento de otros países de la UE y apoyado por una demanda interna dinámica y unos sólidos niveles de empleo. Sin embargo, debido a que el Reino Unido y España presentan un conjunto diferente de factores macroeconómicos y de rendimiento bancario, TSB proporcionó una oportunidad para mitigar los efectos de una posible desaceleración de la economía española y, en consecuencia, sus efectos sobre el rendimiento general del grupo.

El impacto financiero de la venta de TSB en Sabadell es neutro. La venta se traducirá en unos resultados más sólidos, ya que TSB había ido a la zaga de la actividad en España en términos de eficiencia, calidad de los activos y rentabilidad. Las mejoras adicionales dependen ahora plenamente de la capacidad del Sabadell para hacer crecer orgánicamente sus operaciones nacionales.

Los ingresos de la venta se distribuirán casi en su totalidad mediante un dividendo extraordinario en efectivo. La operación también será neutra para la capitalización del Sabadell. No aumentará los recursos del grupo para apoyar un crecimiento acelerado o futuras operaciones de fusiones y adquisiciones, lo que, en nuestra opinión, limita cualquier posibilidad de escalabilidad relevante a medio plazo.

Implicaciones para la OPA aún en curso de BBVA sobre el Sabadell

La venta de TSB añade más complejidad a la valoración del Sabadell en el contexto de la oferta de BBVA, tras la aprobación del Gobierno español con condiciones que impiden a BBVA seguir adelante con su plan inicial de fusionarse con Sabadell. BBVA tendrá ahora que reevaluar el valor razonable de la oferta y ajustarlo al perímetro de negocio revisado limitado exclusivamente a España, actualizando las hipótesis iniciales sobre sinergias potenciales y creación de valor dentro de este ámbito más reducido.

Los accionistas del Sabadell decidirán ahora entre una remuneración única más elevada, derivada de la venta de TSB y de las expectativas de crecimiento centradas únicamente en el mercado español, y el potencial de mayor creación de valor a largo plazo de una oferta de OPA revisada de BBVA.

Tribuna de Carola Andrea Saldias, analista responsable de bancos españoles de Scope Ratings.

Por Alicia Miguel Serrano

Por Alicia Miguel Serrano