Hace meses que todos marcamos en el calendario el 9 de julio como fecha límite para que algunos países, entre ellos la Unión Europea, India, Canadá, Reino Unido o Vietnam, alcanzaran un acuerdo comercial con EE.UU. Por ahora, solo los dos últimos tienen ya un acuerdo -Reino Unido mantiene unos aranceles base del 10% y Vietnam logró una tarifa reducida al 20%-, mientras que China ha suscrito una tregua comercial y Unión Europea, India y Canadá siguen en conversaciones.

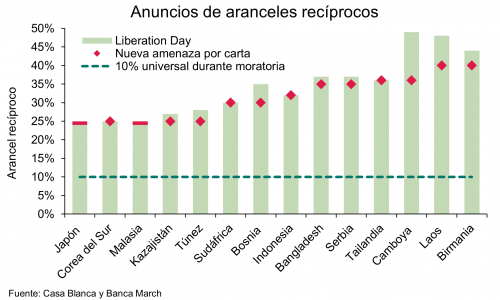

Si mañana no se cierran los acuerdos pendientes, el siguiente paso de la Administración Trump es claro: enviará notificaciones formales, a modo de cartas, que anticipan la entrada en vigor de nuevos aranceles el 1 de agosto. De hecho, en una nueva escenografía, Trump ha anunciado que ya ha enviado diversas cartas a las naciones cuyas negociaciones no avanzan. “Entre las 14 cartas remitidas, destacan dos socios comerciales clave: Japón, que representa el 4,5% de las importaciones estadounidenses, y Corea del Sur, con un 4%. Ambos países se enfrentarán a un arancel del 25%. En la mayoría de los casos, las tarifas propuestas son muy similares a las planteadas durante el Liberation Day, y se abre un nuevo periodo de diálogo hasta el 1 de agosto, un plazo que el mandatario señaló como “no 100% firme”, dándose aún más flexibilidad. Finalmente, cabe destacar que varios de los países afectados por las misivas han sido vías por las que China ha triangulado sus exportaciones hacia a Estados Unidos, como Tailandia o Laos”, resumen los analistas de Banca March

Ahora bien, en medio de esta reconfiguración comercial, el mercado financiero estadounidense se mantiene firme: el S&P 500 apunta a su tercera ganancia mensual consecutiva. “Los mercados financieros globales navegan una semana de alta tensión comercial, sensibilidad política y señales mixtas en materia macroeconómica, con Estados Unidos en el epicentro de una reconfiguración arancelaria de impacto global. Las declaraciones del secretario del Tesoro, Scott Bessent, han marcado el tono, con reiteradas afirmaciones sobre el retorno de Estados Unidos a un régimen de crecimiento económico sin inflación, acompañado de nuevas rondas de acuerdos comerciales multilaterales y bilaterales. La administración Trump se prepara para imponer, a partir del 1 de agosto, aranceles que podrían retrotraerse a los niveles máximos del 2 de abril en caso de que las negociaciones con los socios comerciales no prosperen, provocando una reacción en cadena de ajustes, críticas multilaterales e incertidumbre normativa”, afirma Felipe Mendoza, analista de mercados financieros ATFX LATAM.

Según su visión, EE.UU. parece decidido a consolidar un nuevo ciclo proteccionista. “Las cartas arancelarias ya comenzaron a enviarse —según anunció el propio Donald Trump— a decenas de países en un intento de reforzar su posición en las negociaciones comerciales. Bessent confirmó que espera una serie de anuncios de acuerdos durante las próximas 48 horas, al tiempo que aseguró que el acuerdo comercial con Vietnam ya se encuentra finalizado en principio, estableciendo un arancel recíproco del 20%. Paralelamente, se discute con la UE una posible extensión de plazos para evitar sanciones, mientras se mantienen las amenazas de un arancel del 17% a las exportaciones alimentarias europeas”, añade.

Negociaciones sobre la mesa

Las valoraciones sobre cómo están evolucionando estas negociaciones no faltan. Por ejemplo, desde Muzinich&Co destacan que la relación entre EE.UU. y China parece estar en un buen momento en comparación con la historia reciente. “La semana pasada, Estados Unidos levantó las restricciones a la exportación impuestas a las empresas chinas de software de diseño de chips y a los productores de etano. A cambio, Pekín ha hecho concesiones en el sector de las tierras raras, lo que supone una señal más de buena voluntad entre ambas partes. Además, el índice Caixin del sector manufacturero chino, el mejor indicador del sector privado del país y de las empresas orientadas a la exportación, volvió a situarse en terreno expansivo, alcanzando el 50,4 en junio, lo que superó con creces las expectativas de 49,3 y supuso un fuerte repunte desde la lectura de 48,3 de mayo, lo que sugiere una recuperación de la actividad exportadora china”, apuntan.

Sobre Europa, señalan que los titulares sugieren que las negociaciones con EE.UU. avanzan hacia una relajación de las tensiones comerciales transatlánticas. “La Unión Europea se ha mostrado dispuesta a aceptar un acuerdo comercial con Estados Unidos que incluya un arancel universal del 10% sobre una amplia gama de sus exportaciones. Sin embargo, la UE quiere concesiones a cambio, concretamente presionar para que se establezcan cuotas y exenciones que reduzcan efectivamente el arancel estadounidense del 25% sobre las exportaciones de automóviles y piezas de automóviles de la UE, así como el arancel del 50% sobre el acero y el aluminio”, afirman.

En opinión de Philippe Waechter, economista jefe en Ostrum AM, affiliate de Natixis IM, aunque el plazo de la prórroga de 90 días expira el 9 de julio, Washington ya ha indicado que se impondrán aranceles del 25% a Japón y Corea del Sur a partir del 1 de agosto. “Los anuncios se harán de forma escalonada hasta el 1 de agosto, en función de la marcha de las negociaciones. Esta estrategia de línea dura se creía descartada debido a las advertencias que habían aparecido en los mercados financieros en torno al 2 de abril y ante las enormes necesidades de financiación estadounidenses. Sin embargo, Trump vuelve a las andadas. Y uno puede entender la razón de esta obstinación”, apunta.

Fuera de la escenografía

Pese a toda la escenografía que rodea estas negociaciones sobre aranceles, David Kohal, economista jefe de Julius Baer, considera que la amenaza de aranceles más altos persiste -aunque Trump extendió la fecha límite para el aumento de aranceles del 9 de julio al 1 de agosto-, lo que genera obstáculos para las inversiones estadounidenses y aumenta la incertidumbre sobre una mayor inflación en el país.

En su opinión, la amenaza continua de aranceles más altos intensifica los riesgos de estanflación en EE.UU. y presiona a Europa para que impulse aún más la demanda interna y compense las dificultades del comercio internacional. “Estas nuevas amenazas arancelarias —además del arancel básico del 10 %, el arancel del 25 % sobre automóviles y el del 50 % sobre acero y aluminio ya introducidos— sirven como recordatorio de que la disputa comercial sigue abierta, y que el potencial de afectar las inversiones y cadenas de suministro de las empresas estadounidenses podría aumentar en el futuro. Mientras tanto, las empresas fuera de EE.UU. están sufriendo en un entorno internacional cada vez más adverso”, afirma Kohal.

George Curtis, gestor de TwentyFour Asset Management (Vontobel), sigue considerando que los acuerdos comerciales son complejos y difíciles de negociar, y no cree que los socios comerciales de EE.UU. estén necesariamente incentivados para ceder y acceder a las demandas estadounidenses.

“Creemos que el presidente Trump querrá negociar una línea de referencia del 10%, pero el camino para llegar a ella podría ser complicado, y el riesgo es que los aranceles sean más altos, no más bajos, sobre todo si EE.UU. descubre que otros países no le siguen el juego. En última instancia, esperamos que Trump anuncie las líneas generales de algunos acuerdos en las próximas semanas, pero que también imponga nuevos aranceles recíprocos a aquellos países que considere que no están negociando de forma justa. Esta es una táctica que hemos visto varias veces en los últimos meses; sin embargo, no creemos necesariamente que el mercado reaccione, creyendo en última instancia que volverá a bajar”, afirma Curtis.

Agitar los aranceles

A la espera de ver en qué quedan los acuerdos y negociaciones de los aranceles, las gestoras internacionales consideran que lo más relevante sigue siendo el impacto de toda esta incertidumbre en el mercado y las perspectivas de crecimiento, tanto para EE.UU. como a nivel global.

“Una guerra comercial a escala mundial y un cambio en las alianzas políticas podrían ralentizar el crecimiento, impulsar la inflación y aumentar el riesgo de recesión. Por el contrario, los mercados podrían reaccionar de manera positiva al anuncio de negociaciones comerciales. Han surgido cuatro posibles escenarios: enfrentamiento comercial, caracterizado por la imposición de aranceles elevados y otras medidas proteccionistas; grandes acuerdos, que sería el escenario más favorable; regreso de las grandes potencias; y nacionalismo asertivo. Las negociaciones están en marcha, pero ante la complejidad de las negociaciones comerciales y el gran número de socios comerciales, no parece probable que la resolución vaya a ser rápida”, argumenta Capital Group en su análisis semanal.

Por su parte, el gestor de TwentyFour Asset Management (Vontobel) considera que ahora que ya conocemos la Ley de Gastos, el mayor riesgo a corto plazo para los bonos del Tesoro son los titulares sobre aranceles y los datos económicos. Según su visión, EE.UU. se ralentizará, los datos laboral se suavizarán, pero no habrá una recesión.

“Hasta ahora, las cifras de inflación han sido favorables a los recortes, ya que durante cuatro meses el dato de inflación subyacente ha superado las previsiones, pero no creemos que la Reserva Federal quiera actuar antes de que se hayan fijado los niveles de los aranceles y esté segura de que los efectos de segunda ronda no se hayan transmitido a los precios (a falta de una ralentización más importante del crecimiento del empleo). Los déficits seguirán siendo un lastre para los bonos del Tesoro en los próximos años, ya que el Gobierno ofrece al mercado una nueva oferta neta de 2 billones de dólares al año”, señala Curtis.

Desde Ebury, sus expertos esperan que las noticias relativas a los aranceles provocarán esta semana movimientos en los mercados. No obstante, subrayan que, por ahora, los mercados están asumiendo este riesgo con calma, dando por hecho que se anunciarán acuerdos de última hora o se concederá una nueva prórroga, tal y como ha insinuado el secretario del Tesoro, Bessent. Destaca también en su análisis semanal que el sólido informe de empleo en Estados Unidos, conocido la semana pasada, ha detenido de momento la caída del dólar y ha eliminado la posibilidad de que la Fed recorte tipos de interés en julio.

Menos enganchados a EE.UU.

Otra de las reflexiones que lanzan las firmas de inversión es que una conciencia de toda esta situación es que la economía global, en el medio plazo, sea menos dependiente de los EE.UU. y más dispersa. Según explica Waechter, desde Ronald Reagan, el ciclo económico mundial depende del consumo de los hogares estadounidenses, y este gasto de los hogares representa el 70% del PIB estadounidense, el nivel más alto con diferencia entre los países desarrollados. Ahora bien, el ciclo económico de muchos países se ha hecho así dependiente del comportamiento del consumidor estadounidense.

“La trampa estadounidense se cierra cuando, de repente, hay que pagar un impuesto para seguir exportando mercancías a EEUU. para poder seguir trabajando con Estados Unidos, porque es esencial para el ciclo económico de casi todo el mundo, los países aceptarán ser penalizados por este impuesto. Esto se traducirá en transferencias en beneficio de Estados Unidos. Así lo demuestra el aumento de los derechos de aduana recaudados por el Tesoro estadounidense. Esta estrategia, que no es necesariamente eficaz desde el punto de vista colectivo, refleja también la incapacidad del resto del mundo para ser autosuficiente. El mercado estadounidense, tan vasto y atractivo durante tanto tiempo, está atrapando al mundo entero”, argumenta el economista jefe en Ostrum AM.

La segunda idea que mantienen es que la economía estadounidense será la más afectada por los aranceles de Trump. “Si se aplican los aranceles de la administración Trump, así como cualquier represalia de los socios comerciales de Estados Unidos, llevará a un shock de oferta en Estados Unidos y un shock de demanda en el resto del mundo. La gravedad de estos shocks dependerá del resultado de las negociaciones comerciales en curso y de los desafíos legales. Sin embargo, parece seguro que las dos mayores economías del mundo, China y Estados Unidos, experimentarán un crecimiento económico inferior al previsto a principios de año, y las consecuencias de esta situación se dejarán sentir en todo el planeta, independientemente de los acuerdos comerciales que se alcancen”, añaden los expertos de T. Rowe Price.

Según su visión, Estados Unidos se enfrenta a riesgos bajistas en sus perspectivas de crecimiento, incluso aunque se hayan suspendido los aranceles recíprocos con China y otros socios comerciales. “Las empresas se enfrentan a un encarecimiento del precio de los bienes, lo que reducirá los márgenes de beneficio y podría obligar a algunas de ellas a reducir el gasto en inversión. Es probable que los aranceles sobre los bienes de consumo reduzcan el poder adquisitivo real y frenen el gasto de los consumidores, que representa más del 70% del producto interior bruto estadounidense. Cualquier presión adicional a la baja sobre el dólar estadounidense podría activar los riesgos al alza de la inflación”, concluyen desde T. Rowe Price.