Durante a última década, e possivelmente durante a maior parte do século XXI até agora, os ativos de risco se recuperaram, e qualquer recuo representou uma oportunidade para acumular mais compras («comprar nas quedas»), aproveitando de forma eficaz a opção de venda dos bancos centrais. Ao mesmo tempo, a diversificação por meio de uma carteira mista de renda variável e renda fixa se beneficiou da baixa ou negativa correlação entre essas duas classes de ativos. Isso resultou em uma longa e duradoura tendência de alta tanto nos mercados de ações quanto nos de títulos.

A época de «comprar nas quedas» e o poder da renda fixa e da renda variável, com fortes rentabilidades e baixas correlações, refletiram o ambiente de taxas de juros cada vez mais baixas, pressões inflacionárias mínimas e a política fiscal flexível após a crise financeira global. No entanto, se retrocedermos mais, até o período que vai do final da década de 1960 até o início do século XXI, essa correlação negativa se inverteu, ou seja, a correlação entre renda variável e renda fixa se mostrou bastante positiva.

Todo paradigma de mercado tem uma vida útil

Do nosso ponto de vista, parece que agora estamos nos movendo para um mundo muito diferente, no qual prevalecem a tendência à relocalização, o interesse próprio e uma taxa de juros r* (r-estrela) mais alta. Isso está gerando preocupação com o risco de um aumento da inflação, a evolução das taxas de juros e o crescimento mundial, com as consequentes repercussões nas decisões empresariais, desde a suspensão de contratações até a pausa nos investimentos em ativos fixos.

Basta observar as declarações sobre as perspectivas de resultados do quarto trimestre feitas pelos altos executivos, em que muitas empresas eliminaram totalmente suas previsões:

Além disso, vemos inquietação quanto à capacidade dos governos de financiarem suas alarmantes obrigações de dívida de longo prazo, com um recente aumento dos rendimentos dos títulos de prazo mais longo, sobretudo desde que foi aprovada a “grande e magnífica lei” do presidente norte-americano Trump. O dólar norte-americano já não é considerado o ativo de refúgio que costumava ser (o índice ponderado do dólar caiu continuamente desde o seu máximo alcançado no início de janeiro).

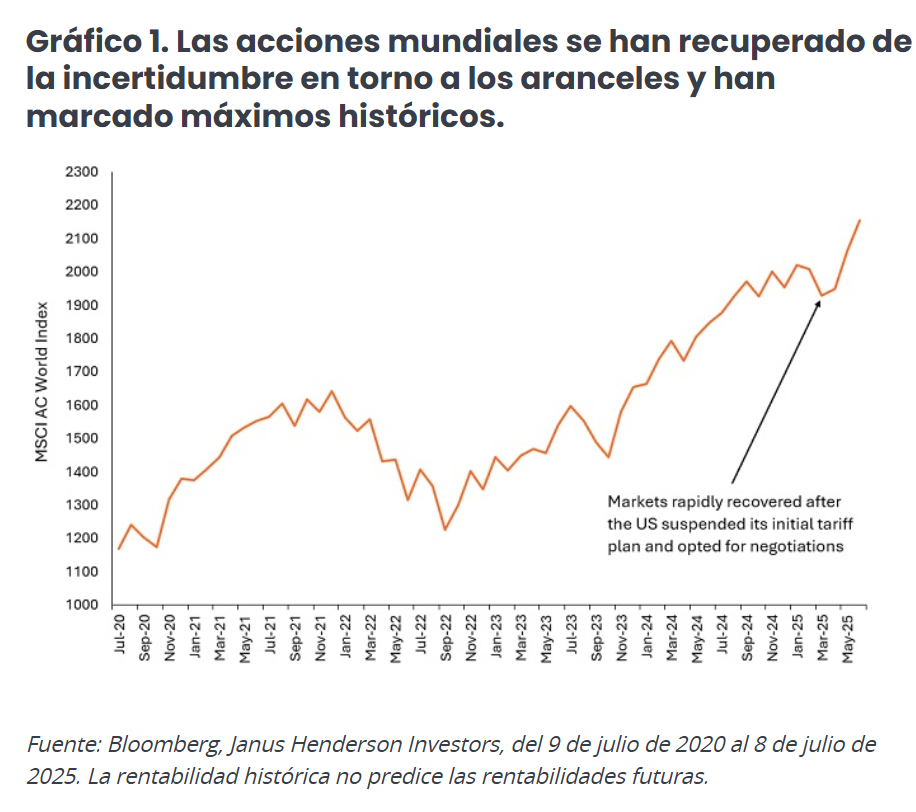

Ao mesmo tempo, está se intensificando a tendência em direção a mercados privados e mais opacos, justamente quando os pioneiros dessa tendência (Yale e Harvard, por exemplo) estão vendendo suas posições. Diante de tanta indecisão e incerteza, parece oportuno analisar a futura evolução dos ativos de risco, especialmente em um momento em que o MSCI All Country World Index está registrando máximos históricos (gráfico 1), após o recuo em abril, apesar da contínua incerteza em relação às tarifas.

No entanto, o comportamento leva tempo para se adaptar. «Comprar nas quedas» foi o pilar fundamental de toda a carreira profissional de alguns investidores. Também parece estar moldando a mentalidade de manada em algumas áreas de comércio varejista; basta observar o rali do S&P 500 após o apelo do presidente Trump para “comprar ações agora”. É urgente que os investidores abandonem essa adição de redobrar apostas, já que o intervalo de confiança em torno de qualquer indicador econômico prospectivo ou perspectiva de mercado é maior do que nunca.

A necessidade de que o setor de gestão de investimentos promova a diversificação das carteiras de seus clientes é fundamental para ajudá-los a garantir seu futuro financeiro. Pode-se dizer que os investidores ganharam demais durante esse período glorioso para os ativos de risco. A necessidade de reinvestir esses excessos de rentabilidades em classes de ativos que demonstrem uma rentabilidade sólida e com baixa correlação é mais importante do que nunca.

Por que agora?

Esse recente período de volatilidade do mercado e incerteza dos investidores tem sido, em geral, positivo para as estratégias alternativas líquidas, e a situação continua melhorando:

• Embora a volatilidade implícita tenha disparado no «dia da libertação», algo positivo para os investidores diversificados, já que o índice VIX, barômetro do medo, alcançou um máximo intradiário de 60,3 em abril, seu nível mais alto em oito meses. Desde então, caiu para quase 16,0. O custo da proteção por meio de opções contra a volatilidade do mercado também se normalizou. Isso significa que o custo da proteção contra picos de volatilidade do mercado se reduziu.

• Ao oferecer liquidez aos mercados acionários, como operações em bloco e ofertas secundárias, os descontos aumentaram, o que gerou a possibilidade de que estratégias de pressão sobre os preços produzam maiores rentabilidades, já que os prêmios de risco agora estão mais amplos.

• O mercado de ofertas públicas iniciais (IPO) parece estar se reorganizando, com bom desempenho das empresas em sua estreia. Isso deve liberar a oferta de capital privado, já que desejam monetizar seus estoques e devolver o capital aos investidores.

• As novas emissões conversíveis estão aumentando à medida que os diretores financeiros (CFOs) percebem que podem pagar cupons mais baratos do que com a dívida direta, que precisam emitir para refinanciar empréstimos que vencem e que foram originalmente emitidos em um ambiente de taxas de juros mais baixas.

• A regulação sobre fusões e aquisições está se flexibilizando, o que deve levar a um aumento das oportunidades para estratégias baseadas em eventos.

Estratégias para um mercado em mudança

O termo «alternativos» engloba um amplo leque de ativos não tradicionais, com fatores diferenciados de rentabilidade, que podem prosperar em uma grande variedade de condições de mercado distintas. As estratégias de acompanhamento de tendências e de commodities, por exemplo, têm sido historicamente duas áreas que obtiveram bons resultados em períodos de maior inflação.

Os investimentos alternativos oferecem aos investidores um ambiente fértil de ferramentas potenciais (estratégias) que podem adicionar muita diversificação a uma estratégia equilibrada mais ampla, o que pode ser fundamental em um momento em que as dinâmicas de mercado, antes confiáveis, estão se desmoronando e as relações entre classes de ativos estão mudando. Este é o tipo de ambiente em que os investidores buscarão áreas que se diferenciem da corrente dominante.

Artigo escrito por David Elms, diretor de Investimentos Alternativos, Diversificados e gestor de Carteiras, e Carlo Castronovo, gestor de Carteiras na Janus Henderson Investors.

Estas são as opiniões do autor no momento da publicação e podem diferir das opiniões de outras pessoas/equipes da Janus Henderson Investors. As referências feitas a valores específicos não constituem uma recomendação para comprar, vender ou manter qualquer valor, estratégia de investimento ou setor do mercado, e não devem ser consideradas lucrativas. A Janus Henderson Investors, seu assessor afiliado ou seus empregados podem ter uma posição nos valores mencionados. A rentabilidade histórica não prediz rentabilidades futuras. Todos os números de rentabilidade incluem tanto os aumentos de rendimentos quanto as mais-valias e perdas, mas não refletem as comissões atuais nem outros custos do fundo. As informações contidas neste artigo não constituem uma recomendação de investimento. Não há garantia de que as tendências passadas continuem ou de que as previsões se concretizem. Comunicação Publicitária.

Este documento destina-se exclusivamente ao uso de profissionais, definidos como Contrapartes Elegíveis ou Clientes Profissionais, e não à distribuição ao público em geral. A rentabilidade histórica não prediz rentabilidades futuras. Comunicação Publicitária. O valor dos investimentos e os rendimentos que gerem podem subir ou cair, e os investidores podem não recuperar o montante inicialmente investido. Não existe qualquer garantia de que os objetivos indicados sejam alcançados. Nada do que está incluído neste documento tem como objetivo constituir aconselhamento, nem deve ser interpretado nesse sentido. Este documento não é uma recomendação para vender, comprar ou manter qualquer investimento. Não é possível garantir que o processo de investimento proporcione sistematicamente investimentos lucrativos. Todos os processos de gestão de risco analisados incluem supervisão e gestão de risco, o que não implica nem deve ser confundido com a existência de risco reduzido nem com a capacidade de controlar determinados fatores de risco. Dependendo da estratégia ou veículo de investimento, ou da jurisdição em que o investidor se encontre, poderão aplicar-se diferentes valores mínimos de conta ou outros requisitos de seleção. É possível que gravemos chamadas telefônicas para proteção mútua, para melhorar o serviço ao cliente e para fins de conservação de registros de acordo com a regulamentação vigente.

Publicado na Europa pela Janus Henderson Investors. Janus Henderson Investors é a denominação sob a qual oferecem produtos e serviços de investimento Janus Henderson Investors International Limited (número de registro: 3594615), Janus Henderson Investors UK Limited (número de registro: 906355), Janus Henderson Fund Management UK Limited (número de registro: 2678531), (entidades registradas na Inglaterra e País de Gales com sede em 201 Bishopsgate, Londres EC2M 3AE e reguladas pela Financial Conduct Authority), Tabula Investment Management Limited (nº de registro 11286661 em 10 Norwich Street, Londres, Reino Unido, EC4A 1BD e regulada pela Financial Conduct Authority) e Janus Henderson Investors Europe S.A. (número de registro: B22848 em 78, Avenue de la Liberté, L-1930 Luxemburgo, Luxemburgo e regulada pela Commission de Surveillance du Secteur Financier). Os serviços de gestão de investimentos podem ser oferecidos em outras regiões em conjunto com associados participantes.

Janus Henderson é uma marca registrada da Janus Henderson Group plc ou de uma de suas subsidiárias. © Janus Henderson Group plc.

D10068